インボイス制度も間近に迫ってきて、事業者側の対応もどんどん進めていく必要があります。

請求書の様式を変えたりといった経理部分のいわば上流からの関与が求められるシーンも増えました。

一方で税理士側も対応が必要です。インボイス制度対応に対しての値上げについてどう考えているかアウトプットして整理します。

消費税のしくみが変わる

消費税の計算のしくみが変わるのがインボイス制度ですが、詳しくは仕入税額控除の部分です。

つまり取引先が課税事業者か免税事業者かで仕入税額控除の金額が変わってくると。

いままではノーチェックで払った消費税は仕入税額控除できたので、ある意味ではインボイス制度のほうが消費税の計算構造上は正しい方向性です。

消費税も導入してから30年経過するわけで、変わるタイミングとしては遅すぎたのかもしれません。

消費税の計算方法は原則方式(仕入税額控除が大きくかかわる)と簡易方式(売上にかかった消費税ベースで計算できる)があります。

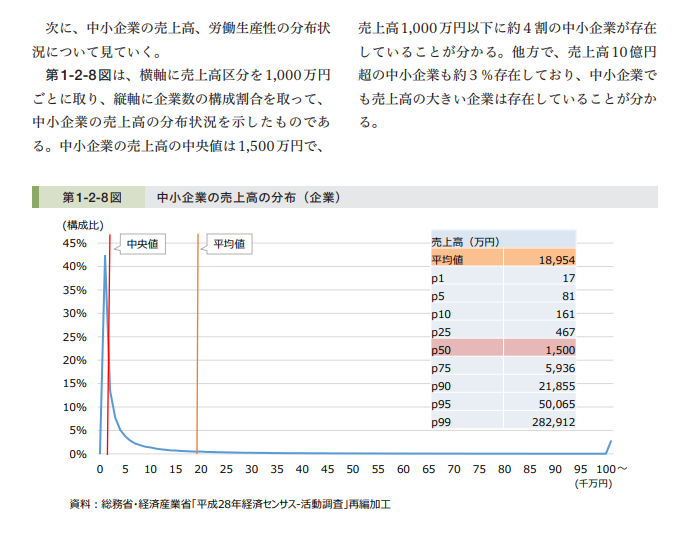

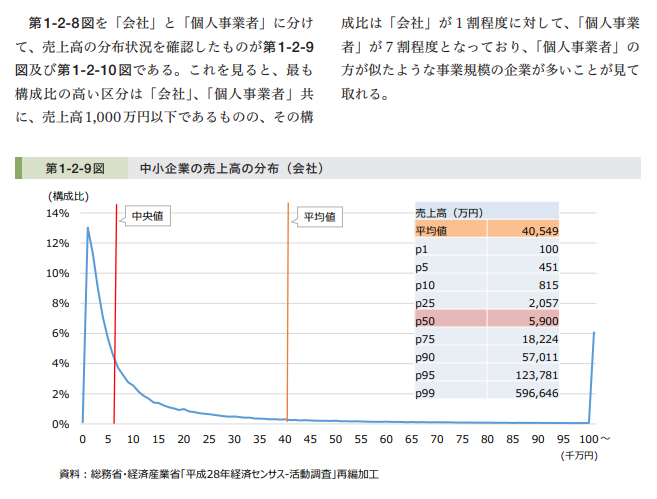

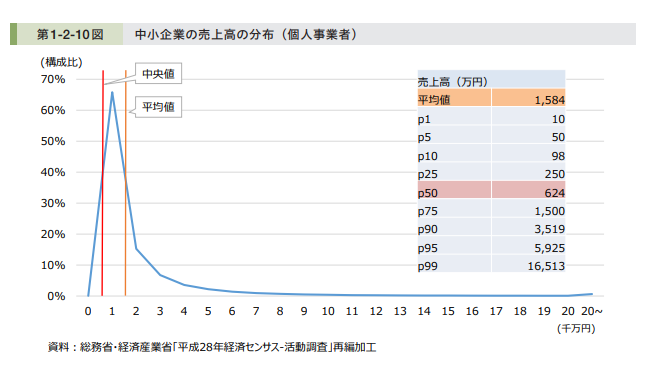

では実際のところ規模的には原則と簡易とどっちが多いか経済産業省のデータを見てみましょう。

中小企業の売上についての抜粋しています。中小企業白書より(2021年)

これを見てどう考えるか。

おそらく消費税の課税事業者になっていたとしても簡易課税方式で申告している事業者はかなり多いでしょう。

一方で免税事業者も個人事業主を中心にそれなりにいます。

2割特例を使えるとしても使えなくなった後の影響は大きいですし、消費税の計算としては正しい方向かもしれませんが心情的には受け入れづらいものもあると想像しています。

であればインボイス制度が導入される事務負担が甚大であることを考えると免税点を500万円とか300万円にしてもらったほうがよかったのでは?と個人的には考えています。

そうはいっても中小企業の多くがインボイス登録が完了し始めているので「やっぱりやめます」ということは考えにくく、制度そのものはスタートしそうです。

文句を言っていてもはじまりませんのでお客様対応も含めてインボイス制度への対応が必要です。

お客様の属性

では冒頭でも触れたように税理士業として事務負担が莫大になるかというと簡易課税方式であればそれほどでもないかも、という希望的観測を持っています。

というのも私の場合、事務所のお客様では圧倒的に簡易課税方式のお客様のほうが多いです。

そうなると発行請求書のメンテナンスだけでとりあえず対応はできますし、簡易課税を外すかどうか原則に戻すかどうかの判断はこれまでと変わりがないと考えています。

むしろ免税事業者のかたがお客様に多いと、いきなり消費税の申告が今年から増えるわけですからまずそこが大変です。

規模的に簡易課税が取れず原則課税のお客様ですとそれなりの売上があって経理の方もいらっしゃるケースが多いので、経理事務的な事務負担は増えますが上流でインボイス番号があるなしを分けてもらっていればそれほどでもないかも、という気もしています。

一番大変そうなのは原則課税で記帳代行をしている場合です。このときには預かった請求書等についてインボイス番号があるかどうかの確認をこちらですることになります。

これはかなり大変そうです。

この場合には顧問料を上げる対応をするのかどうするかを検討したほうがよさそうです。

漫画家・同人作家が法人化を考えたときに読んでほしい本(kindle本)

独立開業日誌: 独立3年目までの営業活動を中心に(kindle本)

やってみないとわからないこともある

簡易課税が今のところお客様には多いので、インボイス制度対応については発行請求書のメンテナンスがメインです。

そうなるとあまりやることが変わらなさそうですし顧問料を上げることは私の場合は今のところなさそうです。

原則課税で記帳代行をしているところはふたを開けてみないと結局のところはどれくらい免税事業者と取引しているかわからないかもしれません。

結局は課税事業者ばかりで全額控除でした、みたいなこともあるかもしれませんし。

こうした請求書や領収書などの処理という上流からの変更はやってみないとわからない部分が大きいです。

そのため、スタートしてから考えてみる、現状の工数をチェックしておく、それがどれくらい増えるのか。

こういったことを顧問先と共有しながらやはり大変でしたね、ということなら報酬のアップも検討しやすいかと考えています。

まとめ

インボイス制度への事務所での対応、値上げの可能性について整理してみました。

事務負担が増えることは間違いないですが、一方でインボイス関係の不備に対しては税務調査では柔軟に対応するという姿勢のようですし、いきなり一枚ずつ領収書をめくって否認していくということは時間と手間を考えても考えづらいです。

だからといって正しく処理をしなくてよいというわけではないですからしっかり対応していくことには変わりがありません。