おはようございます、京都のひとり税理士ジンノです。

昨日は相続に関する会合に参加してきたのですが、そこで初めてお目にかかる税理士さんがいらっしゃいました。

税理士さんにお会いしたら最近よく聞くことがあって、いろんな考え方があるんだなぁと感じるところです。

書面添付あれやこれや

よく聞くこととはズバリ書面添付してはりますか?ということ。税理士が申告書を作成した際には書面添付という制度を利用することができます。

書面添付(33-2)は申告書に添付する意見書のようなものをイメージしてもらうと分かりやすいかなと。

ぼくがお客さんに説明するときは、申告書だけを見て分かりづらいコト、判断しづらいであろうコトを追加で補足説明するものですとお伝えしています。

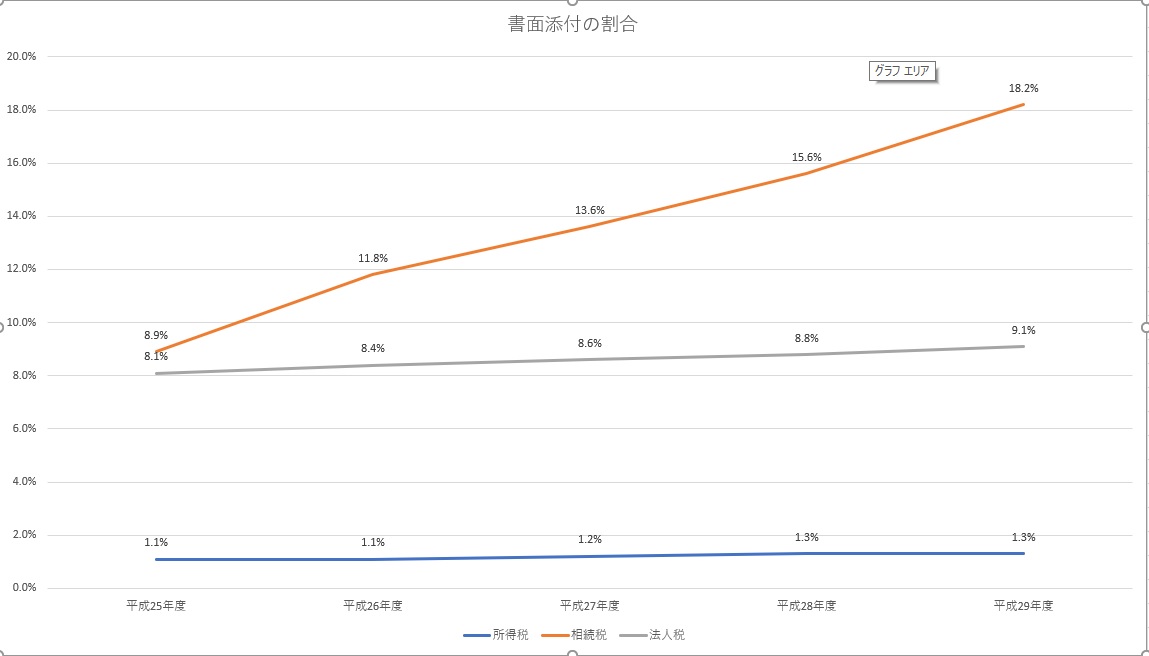

この書面添付制度、普及率がかなり悪いようです(笑)

相続税は順調に上がっていますが、それでも20%を下回っています。

| 所得税 | 相続税 | 法人税 | |

| 平成25年度 | 1.1% | 8.9% | 8.1% |

| 平成26年度 | 1.1% | 11.8% | 8.4% |

| 平成27年度 | 1.2% | 13.6% | 8.6% |

| 平成28年度 | 1.3% | 15.6% | 8.8% |

| 平成29年度 | 1.3% | 18.2% | 9.1% |

※財務省発表の平成29事務年度 国税庁実績評価書より

添付しない理由を考えてみると、

[list class=”li-check”]

- そもそも記載する手間が面倒

- 提出しても効果があるか不明

- 税務調査の可能性が上がる?

[/list]

など、添付すること時間をかけることのメリットが感じにくい、というのが大きいようです。

冒頭でも述べましたが最近、税理士さんにお目にかかると書面添付しているかどうか聞いてみていますが、基本的につけてない税理士さんのほうが多いです。

その場に経営者の方がいらっしゃると、何ですかそれ?ということで話が盛り上がったりするのですが、経営者の方や税理士に業務を依頼する立場の方からすると、少しでも申告内容の心象が良くなるのであれば、、、

と感じる方も多いというのがぼくの印象です。

申告書や決算書というのはある意味数字の羅列ですから、例えば法人であれば去年と比べて数字の変化があった理由、というのは数字だけ見ていても分かりづらいでしょう。

売上の増減や仕入れの増減はもとより、今期に経理部門が取り組んだことなど、数字を作る上での背景を説明しておくと、確かに申告書の心象はよくなるのかなと個人的には思います。

でも、その効果はどれほどか、と聞かれると。。。な感じになっちゃうので、書面添付する税理士さんと書面添付しない税理士さんとでハッキリわかれています。

かつて、前の事務所にいた時には、書面添付をしてほしいからお願いしたい、という相続の案件があり、最終的には先方に内容の確認をしつつ、書くべきこと書かないほうがイイことなどをご説明の上、書面添付をした経験があります。

そもそも書面添付をしてほしいから選ばれているわけで、お客さんの満足度はかなり高かったように記憶しています。

[box class=”box29″ title=”サービスメニューはこちら”]

- 当事務所の特徴

- スポット相談・個別コンサルティング

- メールコンサルティング

- 相続のご相談 一般のかた向け

- 相続のご相談 士業のかた向け

- 定期的なサポート 【会社さま】

- 定期的なサポート 【個人事業主・フリーランスさま】

- セミナー・執筆のご依頼

[/box]

ぼくは書面添付は基本100%添付で考えてます

前職の事務所では基本的に書面添付をしていましたし、経験してきた相続税申告で書面添付をしなかった経験はありません、100%です。

税理士事務所自体は前に勤めていた事務所しか知らないので他の方の様子を知らなかったのですが、書面添付をしない事務所のほうが圧倒的と聞いて当初ビックリしたのをよく覚えています(笑)

では自分自身はどうしていこうかと考えた時、申告書自体は誰のものなのか、税務調査の可能性はどうか、という点で考えた時、書面添付しておくことに決めました。

特に相続の場合には、申告書を出すという行為が初めての方も多く、さらに言うと税務調査に対するネガティブイメージがかなり強い方が大半です。

つまりは相続税に関すること全般に対して皆さん、不安な気持ちを抱いています。

ぼくの税理士としての仕事、相続税申告書を作ることの意義って何だろうかと考えた時に、適切な申告はもとよりお客さんの不安を少しでも解消してあげることなんじゃないかと思っています。

相続税の申告書は法人や個人と比べて、説明しておいたほうがあとあと良い、ということが多分にしてあります。

例えば小規模宅地の特例や手許現金、生前贈与、相続人との資金交流の有無など、申告書だけ見ても分からないことだらけと言っても過言ではないです。

また、お客さんに書面添付と税務代理権限証書をセットしておくと、事前に意見聴取というステップが挟めることをご説明しておくと皆さん少しほっとされます。

税務調査や意見聴取が来る可能性というのは正直言ってわかりません。財産額が大きいと調査の可能性は高くはなりますが、金額が少ないから来ないかと聞かれるとそうではなく、来るときもあれば来ない時もある。

でも、税務調査の可能性を少しでも減らす、またもし万が一税務調査があっても書面添付をしておくことで、情報を整理しておけるというのもメリットだとぼくは感じています。

相続税の税務調査は忘れたころにやってくる、というのが大半で、いまは覚えていても後で忘れちゃったというのは可能性としても大いにあります。

書面添付本来の使い方ではないかもしれませんが、記憶が鮮明なうちに記録しておく、備忘録的な役割を書面添付に担わせてもいます。

細かいところまで目が届いているかどうかは申告書の内容と書面添付を丁寧に書けているかで心象が大きく左右されます。何のための書面添付なのか、よくよく考えて今後も取り組んでいけたらいいなと。

まとめ

昔で言うところの申し開きの機会が与えられるんですね?と以前、90歳のおじいさんに言われたことがあります(笑)

まぁそんな感じですね、とお答えしましたが、別にワルイことしているわけではないので若干ニュアンスは違うかなと(笑)

相続税の書面添付については相続実務セミナーでも詳しくお伝えしていますし、差し支えない形でぼくが書いたものをお見せしているので参考になれば幸いです。ちなみにですが書面添付をして報酬をいただくことはありません。